こんにちは! LL DESIGN JOURNAL編集部のLinaです。

今回はファーストクラスの方に必要な経営スキル「ポイント5:自己管理能力」についてお伝えしていきます。

今までの記事はコチラから!

自己管理能力とは、今まで身につけてきたスキルを上手く活用するために土台となる力のことです。

まずフリーランスになると税金や保険など、会社員のときは会社が自動的に処理していてくれたことも、自分で対応する必要があります。また、会社員のときは上司や先輩などを参考にキャリアを考えられましたが、フリーランスはそれらも全て自分で考える必要があります。

このように「事務処理」「キャリアプラン」がおおよそ会社員の方とは異なってきますが、キャリアプランを元に案件を選び、必要なスキルを磨きますし、日々の事務処理は欠かせません。そう考えると、この自己管理能力は仕事に直結するわけではないけれど、今までのスキル4つを活用するための土台となる非常に重要な部分になります。

そこで今回はまず「事務処理」「キャリアプラン」のうち「事務処理」について、私が普段どのように対応しているかお伝えしたいと思います。

税金・保険関連TO DOリスト

まず、事務処理について。フリーランスに必要な税金・保険関連のタスクは以下になります。

- 各保険への加入・開業手続き等(初年度のみ)

- 税金を納める (年数回or毎月)

- 経理処理(毎月)

- 確定申告(年1)

それぞれ何が必要か順を追って説明していきますね!

各保険への加入・開業手続き等(初年度のみ)

実際に会社を辞めてフリーランスになったら、まず最低限以下の手続きが必要になります。

国民健康保険に加入する

持ち物:印鑑

手続き場所:最寄りの市役所

会社員時代に入っていた保険は「健康保険」「雇用保険」「厚生年金保険」がありますが、

- 健康保険:国民健康保険に変更

- 雇用・厚生年金保険:フリーランスは該当なし

となります、「雇用保険」「厚生年金保険」が勤めていた企業側で処理してくれるので、私たちは「健康保険」の対応のみで◎です。

国民健康保険に加入する代わりに前の会社の任意保険に継続加入する方法もありますが、大抵の場合保険料が高くなるので基本的には国民健康保険への加入で問題ないと思います。

国民年金に加入する

持ち物:年金手帳、印鑑

手続き場所:最寄りの市役所

会社員の時は給料から天引きされていましたが、フリーランスの場合自分で納税する必要があります。 自動的に切り替えられるものではないので、退職後にご自身で加入手続きが必要です。

各市役所に行くと加入に必要な「国民年金被保険者関係届書(申出書)」があるので、記入例を参考に記述し窓口に提出してください。

開業届を出す

提出期限:開業日から1ヶ月以内

提出場所:最寄りの税務署

国税庁のHPからPDFがダウンロードできます。

詳しい書き方はマネーフォワードさんの記事が分かりやすいので、こちらをご参照ください。

事業開始等申告書を出す

提出期限:開業日から1ヶ月以内 (東京都の場合)

提出場所:都道府県の税務所

上記の「開業届」とは別に、「個人事業開始申告書」と呼ばれる書類も提出が必要です。 どちらの書類も開業したことを公的機関に知らせる書類ですが、

- 開業届:所得税(国税)に関する届、市の税務署に提出

- 個人事業開始申告書:個人事業税(地方税)に関する届、都道府県の税事務所に提出

という違いがあります。

提出期限や申請書は都道府県によって異なるので 「都道府県名」+「個人事業開始申告書」 で検索しましょう!

青色申告承認申請書を提出する

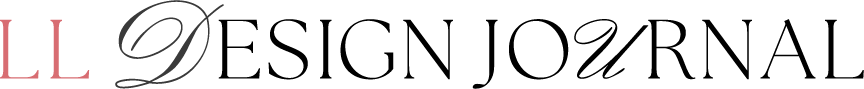

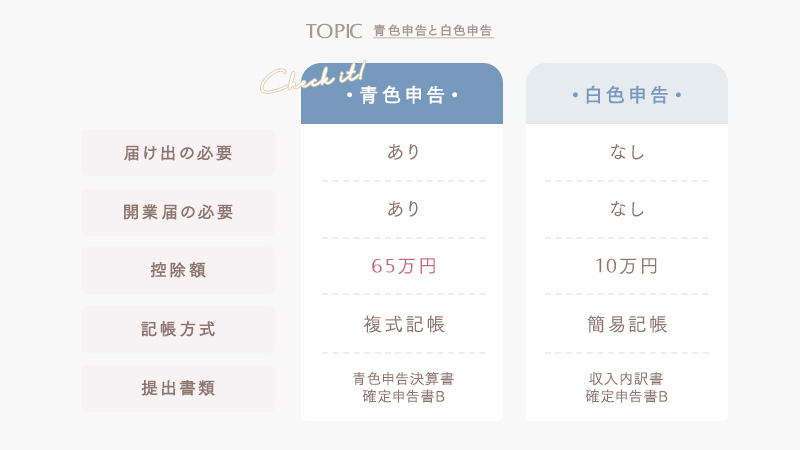

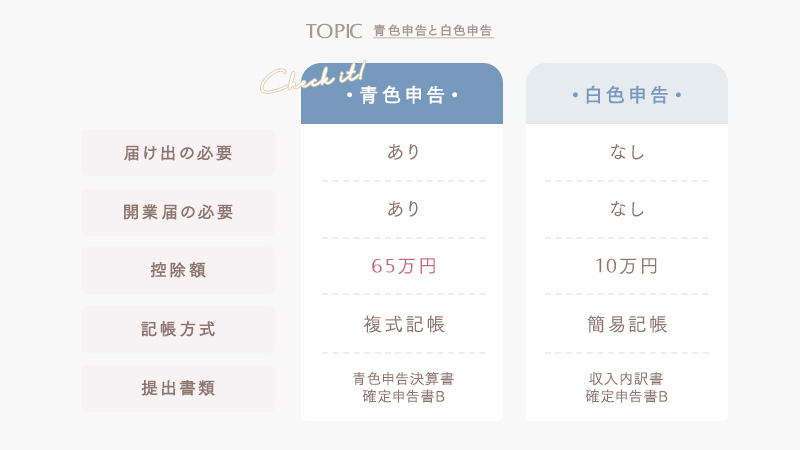

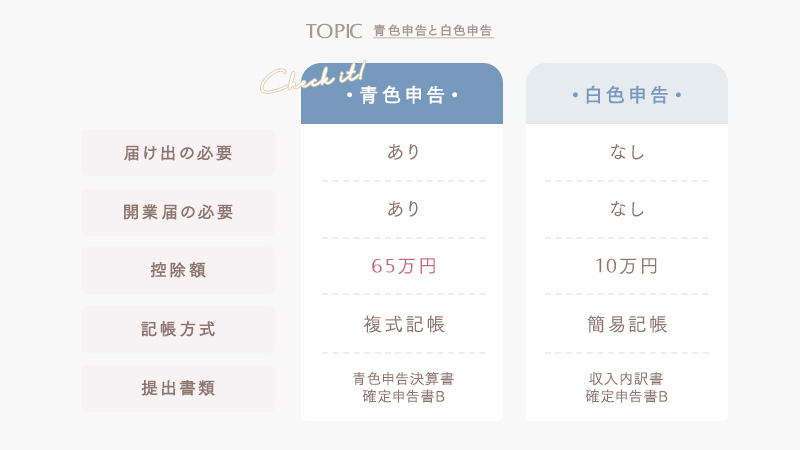

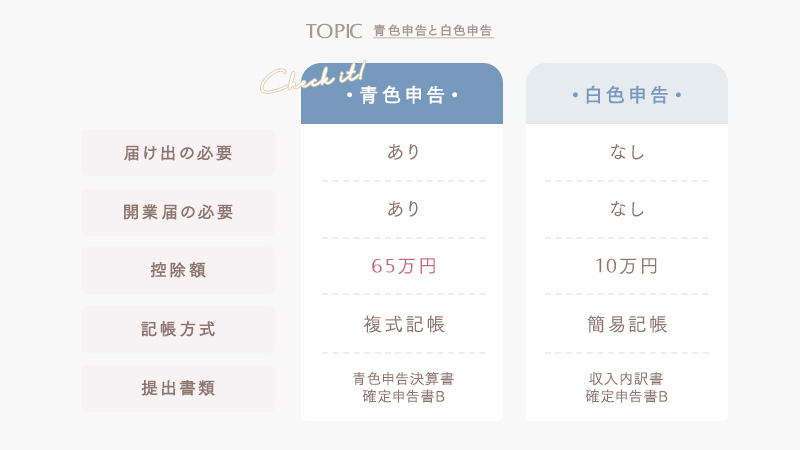

フリーランスが行う確定申告には以下の2種類あります。

- 白色申告:簡易記帳でOKな分、税金の控除額が少ない

- 青色申告:複式記帳になる分、税金の控除額が大きい

この青色申告を行う場合には、事前に申請書の提出が必要です。

提出方法は以下の2つです。

仕事用の口座をつくる

プライベート用、仕事用と口座は分けましょう!

確定申告や、日頃の経費確認の時把握しやすくなります。

マイナンバーカードを発行する

マイナンバーカード、意外と作ってない方もいるんじゃないでしょうか…?

フリーランスは諸々の役所手続き系は自分で行うことになりますが、 オンライン上で手続きする場合免許証や健康保険証では申請できないものがあり、その際マイナンバーカードが必要になります。(上記のe-taxなど)

作るの面倒ですが、本当にあって損なし!なので、 作成してない方はこの機会に作ることをお勧めします。

税金を納める (年数回or毎月)

会社員時代は何もしなくても会社が代わりに税金を納めてくれましたが、フリーランスの場合は自ら申請して税金を納める必要があります。 大きく分けて年1回支払うものと、毎月支払いが生じるものがあります。

国民健康保険(毎月)

支払日:毎月末日

会社員が入れる国民保険の代わりに、会社員以外の自営業者(フリーランス含む)は国民健康保険の加入が法律で義務付けられています。入らないと保険証がなくなり医療費が全額負担になるので、退社後必ず市役所で加入手続きを行なってください。

口座振替にしておくと未納が防げるのでお勧めです。

国民年金(毎月)

支払日:毎月末日

こちらも全国民加入義務があります。支払わないと将来年金がもらえなくなるので注意しましょう。

健康保険と同様口座振替がお勧めです。

所得税(年1回)

納付期限:3月15日(確定申告と同じ)

その年の所得に比例して、その一部を国に支払う税金。 確定申告書に書かれた税額を納付します。通知書などはありませんがe-taxで申請した場合は納付のメッセージが届きます。

消費税(年1回)

納付期限:3月31日

課税売上が1,000万円を超えると納付義務が生じます。ただし設立当初の2年間は「免税事業者」となるので、支払い義務はありません。

住民税(年1回or年4回分割)

納付期限:6月末。もしくは6月末、8月末、10月末、翌1月末の分割4回。

住んでいる市や町に支払う税金。 確定申告を済ましていれば、6月頭あたりに市町村から支払通知書が届きます。

個人事業税(年1回or年2回分割)

納付期限:8月末。もしくは8月末、11月末の分割2回。

個人事業主に課せられる税金。所得が290万円を超えると、超えた部分に対して3~5%の税金を都道府県に支払う必要があります。確定申告済であれば、7月あたりに市町村から支払通知書が届きます。

※業種によって支払い有無、また支払有の場合も%が変わります。デザイン業は税率5%で支払い有り。

経理処理(毎月)

さて次は毎月行う経理処理についてです。私の場合、月の初めに先月分の経費をまとめて会計ソフトに記入しています。 (12/1〜12/31分の経費→1/1にまとめて記入、という感じ)

帳簿方式には「白色の簡易記帳」「青色の複式記帳」の2種類がありますが、私は税控除の面から青色の複式記帳をお勧めしています。

会計ソフトを使用すればそれほど複雑ではないので、今回は私&周りが使っている経理ソフト3つをすごく簡単にご紹介します!

会計ソフトを選ぶ

苦手意識が強い人が多い記帳作業も会計ソフトを使用すれば大丈夫です。今回は私&周りが使っている経理ソフト3つをすごく簡単にご紹介します。

初年度:0円/年〜 2年目以降:8,800円/年〜

一番メジャー。操作が直感的にできるので分かりやすく、初心者向き。

980円/月〜

おそらく弥生の次に使っている人が多い。UI的に見やすくレポート機能もあるので、数字をただ確認するだけでなく分析して管理していきたい人にお勧め。

800円/月〜

色々できるが故に初心者にはちょっと難しい。逆に上2つのソフトだと物足りない!プロ並みに経理計算していきたい!って人には◎。

特にこだわりがなければサービス内容もサポートもそこまで大差はないので、トライアルで使ってみて自分好みのものを選べばOKです。

ちなみに私は経費計算、請求書作成、証憑管理すべて弥生で統一してます。

ただ個人の家計管理はマネーフォワードです。笑

売上&経費を記入する

経費とは、仕事(事業)を進めるうえで必要な費用を指します。

デザイナーが主に使う勘定科目は下記あたりになると思います。

| 接待交際費 | 飲食代・謝礼など |

|---|---|

| 旅費交通費 | 出社などの交通費 |

| 新聞図書費 | 書籍代 |

| 通信費 | ネット代金 |

| 広告宣伝費 | web(SNS)などの広告費 |

| 地代家賃 | 事務所・店舗・などの家賃 |

| 消耗品費 | 耐用年数1年未満、もしくは10万円未満の用品購入時にかかる費用 |

| 減価償却費 | 10~30万円の固定資産(PCなど) |

フリーランスは家賃・水道光熱費は家事按分(事業にかかった分のみ)での計上です。全額計上することはできませんので注意しましょう。

確定申告(年1回)

確定申告の種類

まず白色申告、青色申告どちらにするかによって作業が異なるのでどちらで提出するのかを選びましょう!

節税対策を考えると青色申告(電子)がお勧めです。

そこで今回は青色申告(電子)を基準にご説明します。

準備するもの

経理処理の項目でお伝えした「弥生」「freee」「マネーフォワード」全てに青色の確定申告作成用の項目がついているので、毎月使っているソフトを使用しましょう。

会計ソフト以外に準備するものは下記になります。

- 領収書・レシートや帳簿

- 源泉徴収票

- 各控除の書類

- 社会保険料明細書

- その他保険料控除明細書

- 医療費控除の明細書

- 寄付金の受領証

- 住宅ローン控除関連書類(売買契約書・登記事項証明書・年末残高証明書)など

①領収書・レシートや帳簿

毎月帳簿をつけている方は不要です。

②源泉徴収票

源泉徴収票とは1年間の収入と納付した所得税額を記載した書類のことです。フリーランス1年目の方は、開業前に勤めていた会社から年末になると送付されます。(送付されない場合は問い合わせましょう)

また源泉徴収は業種によって徴収有無が変わりますが、デザインは徴収対象の業種です。

ただ会社員と違いフリーランスには源泉徴収票の発行義務がないため送付されない場合もあります。

取引の際「請求書に源泉徴収額を記載する」「年末に源泉徴収書を受け取る」ことを忘れないようにしましょう。

③各控除の書類

国民健康保険・国民年金などの社会保険料は控除対象となります。

国民健康保険は明細書の発行がないため、引き落としされる口座の明細から合計額を計算してください。

国民年金は年末あたりに控除証明書が郵送されます。

また社会保険料とは別に、下記に該当する方は明細書や受領証などがあれば所得・税額控除が受けられます。必要に応じて準備してください。

- 住宅ローン控除関連書類(売買契約書・登記事項証明書・年末残高証明書)など

- 生命保険・個人年金・医療保険に加入している方

- 1年間の医療費が10万円を超える方

- ふるさと納税をしている方

- 持ち家で住宅ローンを10年以上組んでいる方

会計ソフトで書類作成

会計ソフトで作成する書類は下記2種類です。

- 確定申告書(B)

- 収支内訳書または青色申告決算書

「弥生」「freee」「マネーフォワード」を使用している場合、これらの書類は自動で作成できます。

会計ソフトの手順通り必要事項を記入していけばOKです。

e-taxで提出

e-taxのHPから電子申告で各書類を提出します。

準備するものは下記になります。

- 「確定申告書(B)」「収支内訳書または青色申告決算書」PDF

- 利用者識別番号※

- 電子証明書(マイナンバーカードなど)

- 金融機関の口座情報

※e-taxを利用するには、利用者識別番号(電子申告をするために必要な個人の識別番号)が必要です。詳しい手順はこちらをご覧ください。

利用者識別番号を取得後、e-taxにログインし、画面に従い申告データを送信します。

メッセージボックスに送信データの審査結果が届けば申告完了です。

所得税の納付

メッセージボックに届いた審査結果の中に「納付所得税額」の記載があるので、その金額を所得税として納付します。

納付方法は以下の5つです。

- 振替納税、ダイレクト納付(e-Taxによる口座振替)

振替日に口座引落しで支払う方法です。事前にe-Tax又は書面により預貯金口座振替依頼書を提出する必要があります。詳しくはこちら。

- インターネットバンキング

ネット銀行から納付する方法。こちらも事前届出が必要です。詳しくはこちら。

- クレジットカード納付

クレジットカードによる納付。決済手数料がかかります。詳しくはこちら。

利用可能なクレジットカード

Visa、Mastercard、JCB、American Express、Diners Club、TS CUBIC CARD

- スマホアプリ納付

電子決済による納付。詳しくはこちら。

- コンビニ納付(QRコード)

作成・出力されたQRコードをコンビニエンスストアに持参し、納付する方法。

e-taxで申告した場合、メッセージボックスに該当QRが届きます。

30万円以下のみ対応、現金納付のみです(クレジットカード、電子マネーは不可)

詳しくはこちら。

全て細かく記載するとすごい長い記事になってしまうので結構割愛しましたが、各控除など記入する際に「?」となりやすい項目に関しては後ほど詳細記事として更新しますのでしばしお待ちください。

今回のまとめ

かなりざっくりとした説明になってしまいましたが、フリーランスに必要な税金・保険関連の事務処理は以上となります。

よく周りからの相談で「税金関係が分からないから独立するの迷う」との声が上がるのですが、今は会計ソフトを利用すればそこまで難しくなく処理することができます。自分で把握しておけば何か問題があったときも落ち着いて対応できますし、節税や資産運用にも活かせるので知っておいて損はありません!

最初は戸惑いますが慣れれば簡単ですので、一つ一つ丁寧に対応していきましょう。